4 formas en que la jerarquía de los OEM de la construcción podría cambiar en medio de los desafíos tecnológicos

02 August 2023

Desde su lanzamiento en la década de 1990, KHL Yellow Table se ha convertido en la referencia estándar en la industria, rastreando el tamaño de los 50 OEM más grandes del mundo por ingresos. Pero en un momento de cambio técnico y de modelo comercial sin precedentes, ¿quiénes serán los ganadores y los perdedores en las Tablas Amarillas que se avecinan? Alan Berger y Carl Gustaf Göransson de la firma de asesoría de vehículos comerciales abcg han desempolvado su bola de cristal para sugerir cómo podrían ser las futuras Tablas Amarillas.

Foto: AdobeStock

Foto: AdobeStock

La predicción es muy difícil, especialmente cuando se trata del futuro, como dice el viejo chiste. Pero en este caso probablemente sea mejor empezar por hacer lo contrario y mirar al pasado.

A lo largo de los años, hemos visto a los fabricantes de equipos originales pasar de una relativa oscuridad al top 10 de la tabla amarilla , mientras que algunos de los primeros 10 jugadores han caído (¿recuerdas cuando Ingersoll Rand y Terex estaban entre los 10 primeros?).

Todos los jugadores han crecido con el mercado, y seguro que algunos han tomado una cuota de mercado relativa.

Pero en general, la mayor parte del movimiento en los últimos años proviene del movimiento relativo de los mercados individuales o de la actividad de fusiones y adquisiciones.

Dado que la mayoría de los OEM son más fuertes en una o dos regiones que en las demás (Caterpillar en los EE. UU., Komatsu en Japón, Sany en China, etc.), un año (o década) fuerte para una región puede impulsar a un OEM en la clasificación.

Obviamente, lo contrario también es cierto. Los OEM chinos, por ejemplo, subieron en la tabla de 2021 ya que la demanda interna se mantuvo fuerte en un mercado global relativamente débil, pero solo para volver a caer cuando las tablas cambiaron en la última lista.

Carl Gustaf Göransson (Image supplied)

Carl Gustaf Göransson (Image supplied)

Gastar dinero también te ayuda a promocionarte: la adquisición de Wirtgen por parte de Deere la impulsó seis lugares más arriba de la noche a la mañana.

De manera similar, Volvo CE también se convirtió en un jugador cuando gastó las ganancias de la venta de su división de automóviles y absorbió múltiples marcas (incluido el negocio de excavadoras de Samsung) hace más de 20 años.

Si bien Europa, América del Norte y China seguirán teniendo sus altibajos entre sí, creemos que tendrán un impacto total relativamente pequeño en el futuro.

Pero esta historia ignora al país más poblado del mundo: India.

Así como China ha dominado la historia del crecimiento global durante los últimos 10 años, parece que India está lista para acelerar.

La presencia local tiene un impacto y la posición de mercado tanto de JCB como de Hitachi refleja su larga historia en el país.

A diferencia de China, los fabricantes de equipos originales indios son relativamente pequeños y algunos de los actores globales están arraigados.

Es probable que el ascenso de la India impulse a JCB sólidamente al top 10, al mismo tiempo que podría impulsar también a Hitachi hacia arriba. En general, los OEM pueden mantener una posición global sólida al concentrarse en una o dos regiones principales que estén alineadas con sus fortalezas naturales.

El ‘desafío de la triple tecnología’

Si la industria estuviera en un estado relativamente estable, este análisis podría ser suficiente.

Alan Berger (Image supplied)

Alan Berger (Image supplied)

Pero sostenemos que el ‘desafío tecnológico triple’ (automatización y conectividad, combustibles alternativos y los correspondientes cambios en el modelo comercial) en el que se encuentra la industria es un factor nuevo que podría reordenar la jerarquía competitiva.

Estos cambios afectarán el diseño del producto y la forma en que los OEM llevan sus productos al mercado, lo que brinda espacio para cambios en la jerarquía competitiva.

Hemos argumentado en otra parte que los OEM chinos tienen una ventaja natural en la electrificación, dado el intenso enfoque en el ecosistema automotriz eléctrico que existe en China, mientras que algunos de los OEM europeos se han comprometido profundamente con las máquinas electrificadas (por ejemplo, Volvo CE con su equipo compacto.)

Dicho esto, es probable que las enormes inversiones necesarias para tener éxito impulsen cierto nivel de asociación o consolidación. Particularmente entre los OEM medianos y pequeños que luchan por mantener su línea de productos actualizada e integrar las nuevas tecnologías.

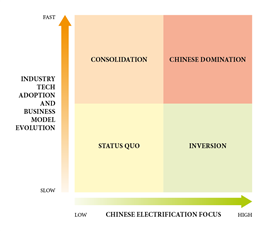

Al juntar todo esto, vemos varios escenarios potenciales, que van desde el ‘statu quo’ relativamente aburrido, donde la mayoría de los OEM manejan el desafío de la triple tecnología igualmente bien, a una reorganización de la industria en la que los OEM chinos dominan el top 10.

La siguiente figura traza los escenarios potenciales a lo largo de dos ejes principales. La medida en que las empresas chinas capitalizan las fortalezas de electrificación que sus contrapartes automotrices han creado a lo largo de la dirección horizontal y la velocidad con la que los clientes finales adoptan las nuevas tecnologías y los cambios de modelo de negocios correspondientes.

Escenarios

Source: abcg

Source: abcg

Esto da como resultado cuatro escenarios como extremos:

1) Consolidación: crea una especialización más enfocada, como algunos jugadores importantes de equipos compactos y algunas empresas dominantes de equipos grandes. Esto sigue naturalmente al crecimiento más rápido que el mercado general de equipos compactos. La consolidación principal proviene de los jugadores medianos y pequeños que necesitan combinarse para obtener sinergias y escalar las inversiones.

2) Dominación china: China ha apuntado estratégicamente a la electrificación de automóviles de pasajeros, creando el ecosistema más sólido para vehículos eléctricos. En este escenario, el mercado se mueve rápidamente y los OEM chinos aprovechan su ecosistema eléctrico local para desplazar a los jugadores globales de movimiento más lento, lo que hace que los OEM chinos asuman una parte significativa de los 10 principales.

3) Inversión: si bien la adopción de tecnología avanza lentamente, el alto enfoque en la electrificación en China permite que los OEM chinos más pequeños suban significativamente en la Tabla Amarilla.

4) Status Quo: Aquí, el desafío de la tecnología triple evoluciona tan lentamente en el mercado que los impulsores habituales: el tamaño relativo del mercado y la actividad de fusiones y adquisiciones marcarán la dirección.

El desafío de la tecnología triple trae una nueva dinámica al tamaño del mercado tradicional y los impulsores de fusiones y adquisiciones del movimiento de la industria. Aquellos OEM que actualmente se encuentran en posiciones cómodas en la Tabla Amarilla podrían verse descendiendo significativamente si no manejan bien y rápidamente este escenario en evolución.

Sin un escenario claro que parezca más probable que los demás, predecir el futuro nunca ha sido tan complicado.

Entonces, ¿quién ganará? Como dice el viejo cliché, solo el tiempo lo dirá.

Alan Berger y Carl Gustaf Göransson son socios gerentes de la práctica de asesoría de vehículos comerciales abcg.

NEWSLETTER

CONTÁCTESE CON EL EQUIPO